问:银行二级资本债券的风险有多大。

日前,九江银行宣布不赎回其二级资本债券,但1月6日再次宣布将行使赎回选择权,引发市场对中小银行二级资本债券风险的关注。

根据《商业银行资本管理办法》,发卡行赎回其他一级资本工具时,应满足以下要求:一是将赎回的工具替换为同等或更高质量的资本工具,资本工具的替换只能在具有可持续收入能力的条件下实施,二是赎回权行使后的资本水平仍明显高于银监会规定的监管资本要求。

根据上述两项要求,在收入能力的可持续性方面,九江银行最近几年来营业收入增速不断下滑,归母净利润增速出现波动,盈利能力下降,可能影响其再融资能力同时,九江银行的关注类和不良贷款比例和增速较高,涉及房地产的比例较高2022年半年报显示,九江银行关注类和不良贷款占比分别为4.17%和1.57%,关注类贷款未来可能转为不良贷款,不良贷款中,房地产业务占比18.35%,经营情况可能受到房地产拖累

赎回后资本水平是否仍明显高于银监会规定的监管资本要求,2022年第三季度,九江银行资本充足率,一级资本充足率,核心一级资本充足率分别为12.99%,11.02%,8.42%,资本充足率高于城商行的12.85%预计如果赎回18九江银行二级01,资本充足率,一级资本充足率,核心一级资本充足率分别为12.55%,10.59%,7.99%,仍高于监管资本要求

但压力测试后,如果九江银行赎回全部资本补充工具,资本充足率为10.08%,低于监管要求,此外,如果关注类贷款转为50%的不良贷款,核心一级资本充足率将从目前的8.42%大幅下降至5.49%,将触及监管底线因此,九江银行当初或考虑到资本金不足,选择不赎回

从银行业的角度来看,银行选择不赎回主要有四个原因一是最近几年来盈利能力下降,资产质量差,盈利能力不可持续,二是行使赎回权后资本水平不足,不符合监管要求,三是利息贷款占比较高,未来转为不良贷款的风险较大,四是再融资能力不足,市场调整后发行端受阻,赎回后续发新债难度加大

九江银行此次不赎回后的赎回,可能与其目前资本充足率仍符合监管要求有关,但仍需关注其资产质量压力和关注类占比相对较高。

哪些银行不赎回二级资本债券。

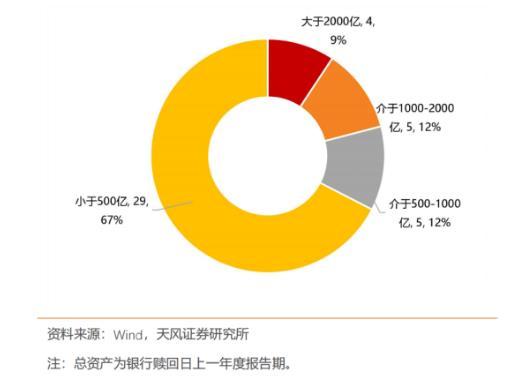

从资本充足率和不良贷款率来看,优秀银行资本补充压力大,不良贷款率高,资产质量差其中,赎回日前低于监管红线的银行仅有3家,大部分银行资本充足率为10.5%~12%,仅略高于监管资本要求,资本补充压力较大,不良贷款率大于2.5%的银行有19家,资产质量较差

市场如何看待不赎回。

历史银行赎回二级资本债券失败后,对市场有什么影响哪些银行的二级资本债券未来存在不赎回的风险

日前,九江银行宣布不兑付的次日,二级资本债评估收益率快速上行,5年期二级资本债收益率和信用利差均小幅上行,信用利差上升1.50~3.38bp,同期短期票据和城投债下行可见九江银行不赎回对市场造成了一定的扰动

观察二期永续债的到期和赎回压力,整体相对可控2023年,银行二级资本债券到期和赎回规模将超过4000亿元,2025年将迎来银行二期债兑付高峰,到期兑付总规模超过12万亿元,大部分主要国有银行和股份制银行到期和赎回2023年,城农商行二期永久债到期兑付规模占比17.90%,2026年达到峰值22.16%

未来投资者应关注资本充足率接近监管要求,主体资质较弱的银行的兑付风险,同时,银行仍有二级资本债券存量未赎回,存在不赎回风险我们选取了部分资本充足率低于10.5%,仍有二永债的银行,发现主要是城商行和农商行,部分收入增速和净利润增速已经为负,盈利能力承压

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。