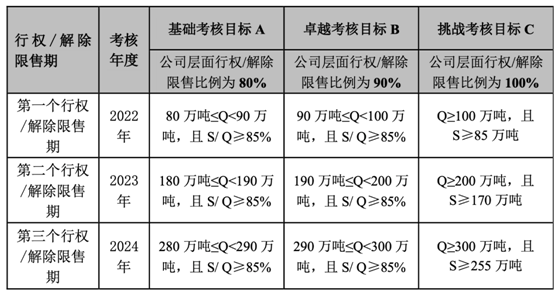

日前,亚阔国际发布股权激励计划草案本次激励计划拟向高级管理人员和技术人员授予股票期权和限制性股票,约占公司总股本921,138,953股的6.20%在本次激励计划中,公司设定了2022—2024年以钾肥产量为主,钾肥销量为辅的业绩考核指标:由于公司计划在每个行权期新增一百万吨钾肥产能,因此当年新增产能装置预留2—3个月达到生产高峰期2022年3月底,公司首个百万吨项目投产,投产期9个月因此将产销率不低于85%的年产80万吨定为基本考核目标,80%的行权比例定为优秀考核目标,产销率不低于85%的年产90万吨为90%第二次和第三次锻炼时间相同去年已经投产的装置都是满负荷生产如果新增100万吨产能需要在2—3月达到产量爬坡期,那么产销率不低于85%的80万吨,90万吨,100万吨的行权比例分别对应80%,90%,100%

——钾肥产销量快速增长,高度符合我国钾肥发展战略。

钾盐资源的全球分布极不平衡,国际寡头控制了加拿大,俄罗斯和白俄罗斯的钾盐资源这三个国家的总可采储量占世界总可采储量的68%,而中国只占世界总可采储量的6%钾矿是中国严重短缺的战略资源可是,作为世界钾肥消费大国,中国国内钾肥生产自给率仅为50%左右,严重依赖进口,在国际钾肥市场上话语权较弱因此,钾肥对我国农业产业和粮食安全具有很高的战略意义国土资源部专家判断,中国的经济可采储量只能满足8—9年的开采因此,迫切需要有条件的中资企业迅速实现产能规模化,在海外建立钾肥生产供应基地,加大回国时保障供应的力度今年年初,政治局常委葛红林也提出了相关建议亚钾国际的这一激励计划以钾肥产量为主要目标,辅以钾肥销量作为业绩考核目标,有利于实现钾肥产能和产量的快速落地,高度符合我国钾肥发展战略,有利于保障我国粮食生产安全

——产量增长是公司业绩增长的关键指标,辅以销售指标,保证公司收入。

亚钾国际相关负责人表示,这一以鼓励和评价钾肥生产为主,钾肥销售为辅的业绩评价指标,是经过慎重考虑钾肥行业的寡头垄断特性后制定的。

公司地处亚洲钾肥需求中心,销售不仅辐射东南亚,还辐射中国,东亚,南亚,大洋洲等市场东南亚,南亚,东亚年消费总量约3300万吨,年净进口2000多万吨未来亚洲钾肥需求增速有望保持在4%—5%白俄罗斯和俄罗斯占国际钾肥市场的40%由于俄乌冲突,白俄罗斯和俄罗斯钾肥供应有限,市场存在较大供应缺口2019年至2021年,公司钾肥产品平均产销率高达100.13%可见,未来只要产能和产量能够释放,产品销售就不会成为公司业务发展的问题

2022年初,欧盟和美国对白俄罗斯钾肥的制裁,俄乌冲突等事件的影响,加剧了全球钾肥供应的短缺与此同时,加之国际海运费上涨和通货膨胀,全球钾肥市场价格达到近10年的历史高位钾肥价格受诸多外部因素影响,导致与价格相关的考核指标不能公正客观地反映激励对象的努力程度,容易削弱激励效果而产量提升指标取决于公司快速扩张新产能,以及生产情况,主要取决于激励团队的管理能力,执行能力等内在因素因此,本次激励计划设定了以钾肥产量为基础的业绩考核指标同时,为了更好地维护公司及全体股东的利益,便于公司根据实际经营情况实施更加灵活的销售政策,并考虑到钾肥的销售周期,公司还综合采用了产销率不低于85%的销售辅助指标,以保证公司未来三年的收入和现金流从钾亚国际披露的定期报告来看,这一设置应该与部分异地销售的收入确定周期有关总体来看,本次股权激励考核方案体现了指标设置的科学合理性

——三年产量考核指标将挑战新钾亚速度,期待公司创造钾亚奇迹

亚太国际这个激励计划的三年产出考核目标很有挑战性目前中国在国外有34个钾肥项目,老挝只有两个项目实现了量产老挝首个100万吨/年钾肥改扩建项目23个月建成达产,创造了亚钾速度根据我国钾肥行业的实践,100万吨/年钾肥建设项目的建设周期通常为25—30个月,生产周期为6—8个月与加钾8—10年,俄钾6—8年的国际产业速度相比,公司在老挝建设100万吨/年钾肥项目显示出绝对的速度优势公司在建新建200万吨/年钾肥项目最早开工期为2022年2月,第二个100万吨将于2022年底建成投产,建设期约11个月,生产期约2—3个月,力争2023年底实现第三个百万吨的建成投产,建设期约19个月,投产期约2—3个月为了实现这一绩效考核目标,公司的产能扩张计划必须按照上述时间表实施因此,公司将挑战新的亚钾速度,难度较大,需要公司团队全力以赴,挑战自我,上下齐心协力同时,考虑到2022—2024年年产100万吨产能需要在2—3月达到产量爬坡期,公司务实地设定了每个考核行权年度的基本考核目标,力争实现考核目标,最大化考核目标对应当年80%,90%,100%的行权比例,将产量实现目标与当年行权比例捆绑,既有挑战,也有激励

最近几年来,包括证监会在内的多部委多次下发文件,鼓励上市公司通过实施股权激励促进公司健康良性发展,特别是股权激励对没有实际控制人的上市公司的适应度特别高,比如钾亚国际通过股权激励,深度绑定核心管理技术人员的利益,与全体股东共荣共衰钾崇高国际股权激励三年产量+销量的行权条件要求公司每年新增百万吨产能并快速达产,实现销售,不仅符合公司整体发展战略,而且执行起来相当苛刻:300万吨产量的释放与国际钾肥巨头的7—10年相比,直接缩减为一年即使与毗邻老挝甘蒙省的东方塔开元矿50万吨新增产能建设工期相比,也缩短了近1/3因此,如此具有挑战性的绩效考核目标能否完成,能否达到锻炼条件,取决于亚钾团队能否一如既往地保持战斗力,再次创造亚钾奇迹,这也是资本市场高度关注的

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。